出品|三言Pro 作者|雨辰

最近智能驾驶领域有几件事比较引人关注。

一是明星公司地平线正式向港交所递交招股书,但近三年亏损净额超170亿元。

此外,另一家公司禾多公司也被曝出已拖欠员工2个月的公司。

还有消息称,禾多科技高级副总裁、合伙人蒋京芳确认离开禾多科技,而且带着团队部分核心人员,加入到知行科技。

而于此同时特斯拉FSD开启1个月免费试用,还在不久前发布了被称为革命性FSDBetav12.3的版本,完全自动驾驶似乎近在眼前,让人兴奋。

智驾领域的冷热不同,留给智驾公司们机会还有多少?

欠薪2个月,合伙人跳槽

禾多怎么了?

禾多科技成立于2017年。官网介绍禾多目前聚焦高速公路和代客泊车两大应用场景,是极少数拥有全栈自动驾驶研发能力的公司之一。

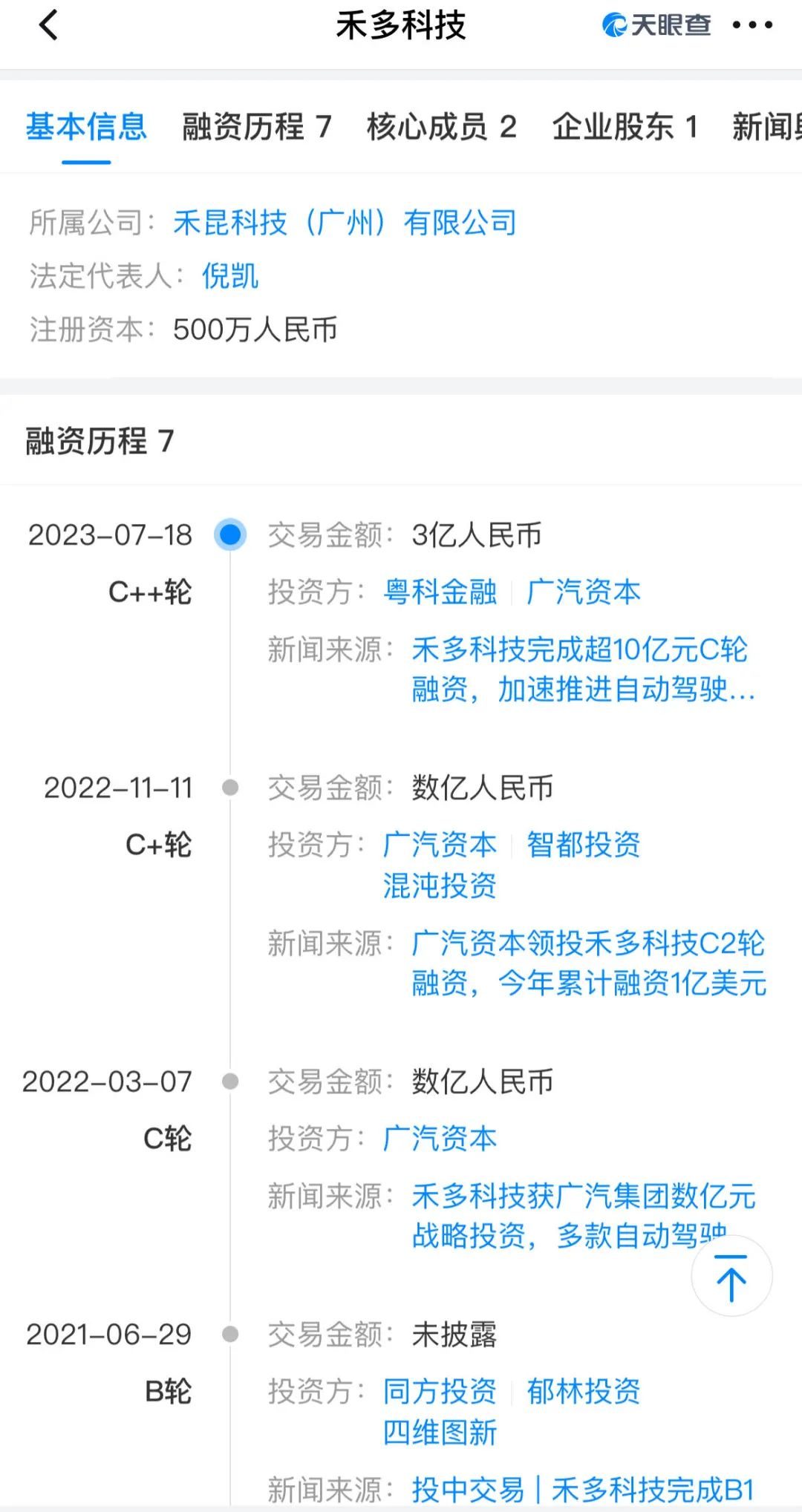

公开信息显示,禾多已经进行过7轮融资,投资方既有红杉中国、IDG资本这样的顶级创投,也有知行科技、四维图新等同领域企业。

值得注意的是,禾多科技最近三轮融资,都是由广汽资本领投。整个C轮融资总金额超过10亿元,而广汽累计投资近4亿人民币。

背靠广汽集团,禾多也透露其智驾方案在埃安LX Plus、传祺影酷等车型率先搭载量产。

在禾多的官网新闻中,还能看到禾多还获得了奇瑞、东风车型定点,即将在星途星纪元ES、eπ007等新车量产搭载。

不过能够看出,广汽集团是禾多的核心客户。从量产的车型来看,并不算多,也缺少热门车型。

而据猫头鹰车志报道,禾多在广汽的项目中被抢单,另一家智驾企业Momenta争取到了广汽的新项目。

作为广汽花重金投入的禾多,却被一个外人抢了生意,这似乎是种不好的现象。

近两个月的欠薪和高管出走,禾多似乎遇到了生死难关。

据报道,出走的高管蒋京芳加入到了知行科技。

蒋京芳曾担任博世ADAS业务单元中国区负责人、高级副总裁。

曾带领博世ADAS业务单元中国区团队从20人发展到500多人,实现超过6倍的销售额增长。

在禾多期间,蒋京芳将不到10人的苏州团队,发展到如今上海、苏州近200人的量产闭环团队。

由此看来,蒋京芳不仅在行业有较高的知名度,对禾多的发展也有巨大作用。

值得注意的是,知行科技也是禾多的早期投资人。去年年底,知行科技登陆港交所,成为港股“自动驾驶第一股”。

而知行科技的创始人宋阳曾任博世中国的智能驾驶研发部负责人,与蒋京芳一样都曾是博世的高管。

蒋京芳加入知行科技,似乎也在意料之中了。

对于智驾创业公司来说,上市是个里程碑。事实上,除了地平线和知行科技,已经多家企业冲击IPO。

禾赛科技在去年2月份在美国纳斯达克上市。速腾聚创和黑芝麻智能都提交了港股IPO申请,文远知行完成了境外上市备案信息确认,Momenta、小马智行也曾传出过上市消息。

纵目科技曾尝试科创板IPO,不过去年9月份却撤回了上市申请。

那么,这些冲刺IPO的自动驾驶企业底色有如何呢?

冲刺IPO的自动驾驶企业底色如何?

先来看看已经上市的知行科技和禾赛科技。

知行科技目前还没发布上市后的第一份正式财报,但其在本月初发布了业绩预告。

知行科技预计2023年全年亏损较2022年同期将减少约43.5%。

根据公告,公司初步审阅了截至2023年12月31日止年度的未经审核管理账目,预计全面亏损约人民币1.935亿元,相比2022年同期的全面亏损3.424亿元,减少约1.489亿元。

我们可以参考下去年的招股书数据。

招股书显示,2020年至2022年,知行科技的营收分别为0.48亿元、1.78亿元和13.26亿元;同期知行科技的净亏损分别为5382.7万元、4.64亿元、3.42亿元。

也就是说,从2020年到2023年,知行科技四年时间合计亏损超10亿元。

知行科技与吉利旗下的极氪深度绑定。

招股书显示,2021年、2022年及2023年上半年,吉利集团都是公司最大的客户,占公司总收入的53.0%、96.4%、95.0%。

知行科技严重依赖吉利这个大客户。

对此,知行科技在招股书中表示:“公司与吉利集团深度捆绑或许是现阶段最有成效的方法。公司可充分了解吉利集团的需求,以更有效且更具成本效益的方式实现预期的结果。”

而本月中上旬,禾赛科技公布了上市后的首份财报。

禾赛科技主要产品是自动驾驶激光雷达。从2020年到2023年,其年营收在高速增长,分别为4.2亿元、7.2亿元、12亿元、18.8亿元。

不过,禾赛科技同样处于持续亏损状态。近四年的年亏损额分别为1.07亿元、2.45亿元、3.01亿元、4.75亿元,亏损在不断扩大。

截至目前禾赛科技已获得来自16家主机厂和Tier-1客户超过60款车型的激光雷达量产定点。

据盖世汽车研究院数据,2023年禾赛ADAS激光雷达搭载量市占率第一,达37.3%。

对于2024年,禾赛科技有较好的预期。

禾赛科技预计,2024年全年的收入指引稳定在4-4.5亿美元(人民币28.9亿元-32.5亿元)之间,同比增长50%-70%。

禾赛全球CFO谢东萤指出,禾赛2024年第二季度激光雷达总出货量环比增长约3倍,即约15万台。第三季度和第四季度的订单量将进一步跃升至每季度约20万台,比预期的第一季度出货量增加了4倍。

小结一下,这两家上市公司都还在亏损,但其营收增长十分迅速,是高成长性公司的典型特征。

再来看其他几家冲刺IPO的企业。

2020年至2022年,黑芝麻智能、速腾聚创、纵目科技同样也是清一色的处于亏损状态,这基本是自动驾驶行业的基本现状。黑芝麻智能三年亏损58.7亿元,速腾聚创三年累计亏损近40亿元。

而且还有一个现象,那就是很多厂商的毛利率呈现下滑趋势。

有分析指出,目前还处于行业早期,自动驾驶企业更倾向于降低价格寻求更高的市场份额。而后期规模效应上来,盈利就只是时间问题了。

所以在持续亏损的状态下,谁能够收获稳定的订单,谁能够造血维持运营,谁能够筹到更多的子弹,就能够多一分胜算。

自动驾驶公司冲刺上市很大程度上是融资变得没那么容易了。

自动驾驶领域融资降速

据新战略低速无人驾驶产业研究所不完全统计,2023年我国无人驾驶领域公开近140起重要融资,披露的融资总额超200亿元人民币。

比较有代表性的有:小马智行获得沙特阿拉伯王国新未来城(NEOM)及旗下投资基金NIF(NEOM Investment Fund)的1亿美元投资;滴滴自动驾驶获广汽1.49亿美元投资。

对比2022年,无论是融资次数,还是总融资都是下降的。

还是上述研究所的数据:2022年国内无人驾驶领域重要投融资153起,披露的融资总额近300亿元人民币。

数据同样显示,从融资轮次分布看,大部分企业融资均为早期阶段融资。据该研究所不完全统计,2023年国内披露的近140起融资,有86起均为早期阶段融资,占比近62%。其次是成长阶段融资,共28起、占比超20%。

融资变得困难,或许将加快自动驾驶行业的淘汰化进程,技术可靠、产品稳定的企业更能受到资本的认可。

自动驾驶是个烧钱的行业,巨大的研发投入对资金和造血功能有着很高的要求。

对于蓬勃发展的新能源汽车,自动驾驶的潜力被广泛看好,这也是很多创业者勇敢投入的原因。

据弗若斯特沙利文数据,中国自动驾驶乘用车有着广阔前景,年销量预计从2022年的740万辆增长至2026年的1860万辆。同时,自动驾驶乘用车的渗透率预计由2022年的31.5%增长至2026年的73.5%。

而越来越多的主机厂开始自研自动驾驶技术,也让这场竞争更加激烈。

自动驾驶企业路在何方?

自动驾驶是未来汽车行业发展方向,这几乎是共识了。特斯拉的FSD向消费者展示了自动驾驶的美妙体验,也让诸多主机厂下手自研。

从2022年,就有报道指出蔚小理已开始自研芯片,或者内部孵化自动驾驶科技企业。比如长城和毫末智行,吉利和亿咖通,上汽和零束科技等等。

不过,更多的车企还是供应商路线。比如华为和诸多车企的合作。目前供应商路线还是主流模式,不过主机厂自研的脚步也在加快。

越是头部的企业,或许在未来越看重自研,毕竟未来自动驾驶将会是车企的最核心技术之一。

目前,国内也在大力提倡自动驾驶技术的发展。近几年,多地为自动驾驶测试提供政策支持。

去年,苏州宣布国内首条满足车路协同式自动驾驶等级的全息感知智慧高速公路将在苏州上线,将首次在高速公路上实现L4级别自动驾驶。

北京更是“在测试道路开放、评估标准、指导政策、牌照发放等多个环节都保持着国内领先,已经成为智能网联汽车技术创新和政策创新双高地。

据了解,深圳自2022年8月正式施行《深圳经济特区智能网联汽车管理条例》,在全国率先支持L3级、L4级自动驾驶车辆上路测试,便为自动驾驶企业提供了技术发展和应用的有力支持。2023年深圳坪山区、宝安区、南山区等陆续出台智能网联汽车全域开放系列管理政策,特别是在无人环卫、自动驾驶出行等场景加大推行力度,帮助深圳自动驾驶产业链企业的整体发展提速。

这几年自动驾驶领域风生水起,但也有不少明星公司没能挺下来。

谷歌旗下自动驾驶公司Waymo今年进行了2轮裁员,占到其员工总数的 8%。

福特汽车公司和大众汽车公司已经于去年11月终止了自动驾驶业务 Argo AI。

今年,全球自动驾驶第一股的图森未来,也成了全球自动驾驶退市第一股。

对于自动驾驶企业,商业化落地是一项大考,尤其是在融资变难的现在。

自动驾驶依然性感,但也更加残酷。